Ces start-up promettent aux institutions financières d’être conformes aux multiples réglementations en vigueur. Et de leur faire économiser des millions d’euros chaque année.

Moins sexy que les fintech, les regtech ont pourtant tapé dans l’œil des investisseurs. En 2016, les investissements dans ces start-up qui facilitent le respect des réglementations ont décollé à 994 millions de dollars, contre 582 millions l’année précédente, selon une étude de KPMG. Les banques sont particulièrement intéressées : « Chaque année, elles dépensent des montants importants pour maîtriser les risques de non-conformité. Depuis quelques temps, elles ont un appétit pour ces nouvelles technologies qui s’embarquent facilement dans leurs infrastructures », constate Nicolas Fleuret, associé en charge des activités réglementaires chez Deloitte.

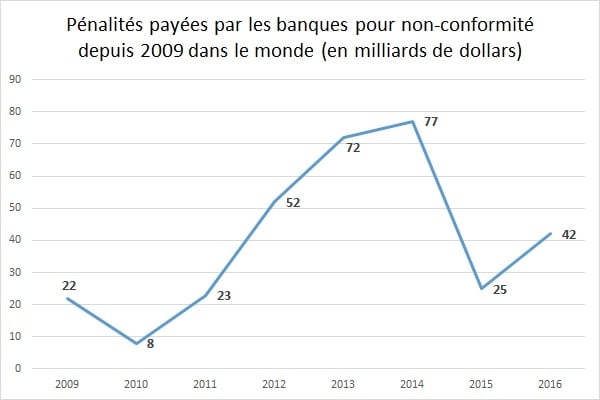

Cet intérêt croissant pour les regtech coïncide avec l’augmentation des réglementations et des sanctions portées par les régulateurs (qu’ils soient français ou étrangers). Depuis 2009, les sanctions financières prononcées contre les banques ont atteint de 321 milliards de dollars (dont 37% pour les banques européennes), selon le Boston Consulting Group. Dernier épisode en date début juin, quand l’Autorité de contrôle prudentiel et de résolution (ACPR) infligeait une amende de 10 millions d’euros à BNP Paribas. Selon elle, le système de lutte contre le blanchiment du groupe était insuffisant.

Les regtech ont profité de ces sanctions pour se faire connaître et prendre des parts de marché aux acteurs traditionnels que sont les grands éditeurs de logiciels et les cabinets de conseil qui ont développé leurs propres technologies. Elles se démarquent avec des technologies basées sur l’intelligence artificielle. Invoxis, par exemple, propose une solution d’analyse du langage qui permet d’extraire des informations textuelles. Elle récupère des informations dans des bases de données mais aussi dans la presse et sur les réseaux sociaux. Objectif : passer aux cribles tous les clients des banques pour vérifier s’ils sont reliés à des réseaux terroristes ou s’ils ont commis des actes répréhensibles. Cette pratique est devenue obligatoire pour les acteurs financiers (et les grandes entreprises) suite à l’adoption de la loi Sapin 2 en novembre 2016 dont l’un des volets est la lutte contre la corruption.

« Un membre du board d’une entreprise peut aussi être actionnaire d’une autre société et cette société peut avoir des filiales. Ensuite, on cherche des informations sur le web pour savoir si une des filiales a des partenariats avec des entités douteuses… Pour résumer, on tisse un écosystème autour d’une personne physique ou morale », explique Pierre Quintard, fondateur d’Invoxis. Ce processus s’effectue dans un temps record. « Cela permet d’aller plus vite qu’en utilisant différents outils les uns après les autres. Si on doit analyser les identités des clients d’une société, cela prend deux heures au lieu de trois jours si on le fait manuellement. Pour une entreprise avec plusieurs filiales, on peut analyser le tout en une journée au lieu de huit semaines », illustre-t-il. Ce gain de temps est évidemment synonyme d’économies pour les acteurs financiers. Selon la jeune pousse, une banque peut économiser des millions d’euros par an grâce à sa technologie.

Le Salesforce du réglementaire

Les regtech sont aussi réputées pour leur analyse fine des données. « En plus de balayer instantanément des informations pertinentes, les regtech permettent de contextualiser l’information. Si un article mentionne un client de la banque dans un procès de corruption, la regtech est en mesure de dire en une minute qu’il était témoin et non accusé dans ce procès, ce qui change tout », précise Laurent Renaudot, senior manager chez au cabinet de conseil Wavestone.

La mise en conformité englobe aussi d’autres segments comme la gestion du risque, la détection de fraudes ou encore la surveillance de marché. La start-up Scaled Risk permet aux banques d’optimiser la gestion du risque et le reporting au régulateur. Elle permet d’exploiter et d’analyser facilement de grands volumes de données, de créer des rapports et graphiques et de construire des simulations et des alertes en temps-réel. Par exemple, elle peut détecter des fraudes sur un marché ou connaître les données de trading en temps réel. « Nous avons le même modèle que Salesforce mais nous sommes spécialisés sur le reporting réglementaire », résume Bertrand Tillay-Doledec, product manager Scaled Risk.

Scaled Risk compte parmi ses clients Caceis, une filiale du Crédit Agricole spécialisée dans les services financiers dédiés aux investisseurs institutionnels. En moyenne, une institution financière possède 100 pétaoctets de données (1 pétaoctet vaut 1 million de milliard d’octets) et ne peut en analyser que 1%. « Caceis, comme la plupart des grandes banques, a évidemment beaucoup de données et des systèmes de traitement qui ont du mal à suivre les besoins d’aujourd’hui. Grâce à notre plateforme, la filiale peut analyser le comportement des investisseurs et produire des reporting réglementaires pour leurs clients », explique Bertrand Tillay-Doledec, product manager de l’entreprise qui assure avoir fait économiser plusieurs millions d’euros à Caceis. Un montant qui semble probable selon l’associé de Deloitte.

La jeune pousse a même signé un contrat avec l’AMF. Le régulateur met en place leur technologie dans une plateforme de surveillance des marchés, ce qui lui permet de détecter rapidement des transactions douteuses sur la place financière. Scaled Risk imagine même qu’à terme l’AMF pourrait directement se plugger sur le système informatique des banques via des API pour récupérer instantanément toutes les données dont elle a besoin pour faire un contrôle. Les regtech sont moins sexy que les fintech mais elles ont le mérite d’avoir conquis le cœur du gendarme financier.

A lire sur http://www.journaldunet.com/economie/finance/1195252-les-regtech-et-la-reglementation/